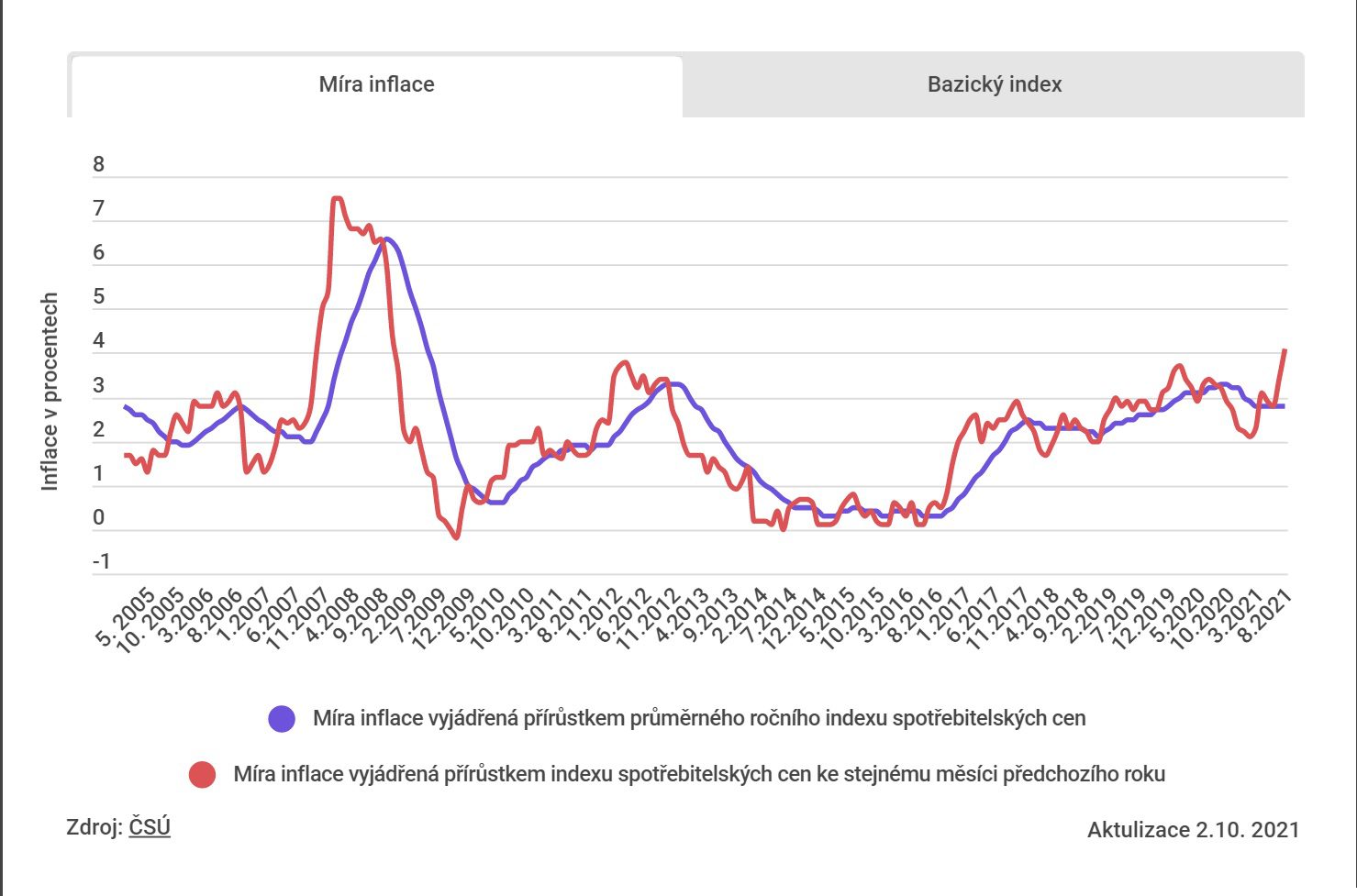

В августе 2021 инфляция подпрыгнула до уровня 4,1%.

Степень инфляции, выраженная увеличением среднегодового индекса потребительских цен за последние 12 месяцев, в августе составила 2,8%.

Инфляция растет более быстрым темпом, чем 2%, установленные Чешским народным банком (ЧНБ) в планах по росту инфляции. Поэтому Центральный банк вынужден действовать и эти действия будут иметь влияние на рынок недвижимости и на цены на недвижимость.

Итак, что же нас может ожидать в ближайшем будущем.

ЧНБ берет за основу 3 ключевые возможности, как снижать инфляцию:

1. Повышение процентных ставок

Первая возможность это повышение процентных ставок. Это то, что делают чаще всего.

ЧНБ повысила все 3 процентные ставки. 2Т (двухнедельную) репо-ставку до 1,5%, ломбардную ставку до 2,5% и дисконтную ставку до 0,5%.

Основная 2Т (двухнедельная) репо-ставка устанавливает размер процента, под который ЧНБ берет денежные займы у коммерческих банков. Повышением этой ставки снижается объем денежных запасов. Исходя из величины 2Т репо-ставки определяются проценты потребительских кредитов.

Растущие процентные ставки снижают инвестиционную активность, что приводит к снижению спроса и сокращению инфляции. На рынке недвижимости это проявляется повышением процентных ставок по ипотеке.

2. Количественное затягивание

Это вторая возможность, которая является прямой противоположностью количественного освобождения, т.е. повышения денежных запасов через печать денег (свидетелями чего мы уже были в последнем десятилетии). При количественном затягивании ЧНБ денежные запасы наоборот понижает, делая это посредством продажи валютных резервов и государственных облигаций, а полученные деньги выводит из оборота. Это также способствует снижению уровня инфляции.

3. Повышение минимальных обязательных резервов

Это третья и самая радикальная возможность. Т.е. деньги создает не только Центральный банк, но и коммерческие банки с помощью, так называемых, мультипликационных вкладов. Банки в Чехии обязаны удерживать минимальные обязательные резервы на уровне 2%. В случае снижения минимальных обязательных резервов происходит мультипликация вкладов, т.е. растет количество денег в обращении. В случае же повышения минимальных обязательных резервов наоборот, количество денег в обращении снижается, чем способствует снижению инфляции.

Повышение процентных ставок является первым и самым простым инструментом валютной политики. Если инфляцию с его помощью удержать не удалось, тогда начинают осуществлять количественное затягивание.

Однако, при попытках сдержать инфляцию ЧНБ должен действовать очень предусмотрительно. Если бы ЧНБ не повысил процентные ставки, то среди населения возникло бы ожидание еще большей инфляции. Потом они могли бы воспользоваться более высокой инфляцией при обсуждении зарплаты, поставках товаров, после чего было бы гораздо сложнее инфляцию вернуть к запланированным 2%. Если бы наоборот ЧНБ выбрала слишком радикальные меры, это снизило бы экономический рост или окончательно привело бы страну к экономической рецессии и повысило уровень безработицы.

Вдобавок меры Центробанка не имеют влияния на импортируемую инфляцию. Повысится ли например цена нефти на мировом рынке, на это Центробанк никак повлиять не сможет.

Влияние антиинфляционных мероприятий на цены недвижимости

Повышение процентных ставок по ипотекам действует как инструмент подавления спроса на недвижимость и ипотечные кредиты.

С 2015 года и до настоящего времени мы переживали период экстремально дешевых денег, что поспособствовало огромному спросу на недвижимость и что проявилось в значительном росте цен на нее.

Умеренный рост процентных ставок вероятнее всего в какой-то мере снизит спрос на недвижимость. Под вопросом остается, какими темпами будут далее расти эти процентные ставки. В том случае, если величина ипотечных ставок повысится до 3,5-4%, это будет малоприятным для большинства людей, но это примут и приспособятся. Проблемой это станет в основном для тех, кто уже к тому моменту будет иметь задолженность или же находиться на грани платежеспособности. Рынок недвижимости в таких условиях может, в конце концов, успокоиться после нескольких лет быстрого роста.

Однако, если процентные ставки продолжили бы и дальше свой рост (5% и выше), это станет проблемой для многих людей и фирм. Возрастет количество людей, не способных выплачивать ипотеку или потребительские кредиты. Выросшие процентные ставки по кредитам приглушат инвестиционную активность, увеличат безработицу. Все больше людей будет вынуждено продавать свою недвижимость. Это может привести к росту предложения на рынке недвижимости и сработать как импульс против роста цен или даже вызвать их снижение. Но, лично мне кажется, что такой сценарий в ближайшее время вряд ли возможен.

Рост процентных ставок, который одобрил ЧНБ 30 сентября, выглядит вполне адекватным, и, думаю, поможет рынку недвижимости слегка успокоиться.

Цены на недвижимость могут перестать расти так сильно, как в последние годы. Продолжающийся рост процентных ставок может привести к ценовой стагнации или даже к умеренному снижению цен. Лично я думаю, что скорее будет легкий рост цен, но не исключаю стагнацию в некоторых отдельно взятых регионах. Т.к. цены недвижимости кое-где достигли такого уровня, что их продолжающийся рост в ближайшее время был бы экономически бессмысленным.

Потенциальной проблемой для рынка недвижимости был и остается высокий дефицит госбюджета. В расточительной бюджетной политике не может так продолжаться бесконечно и долги должны погашаться. Например, правительство для этого может повышать налоги или уменьшать расходы. Но это уже тема для отдельной статьи.

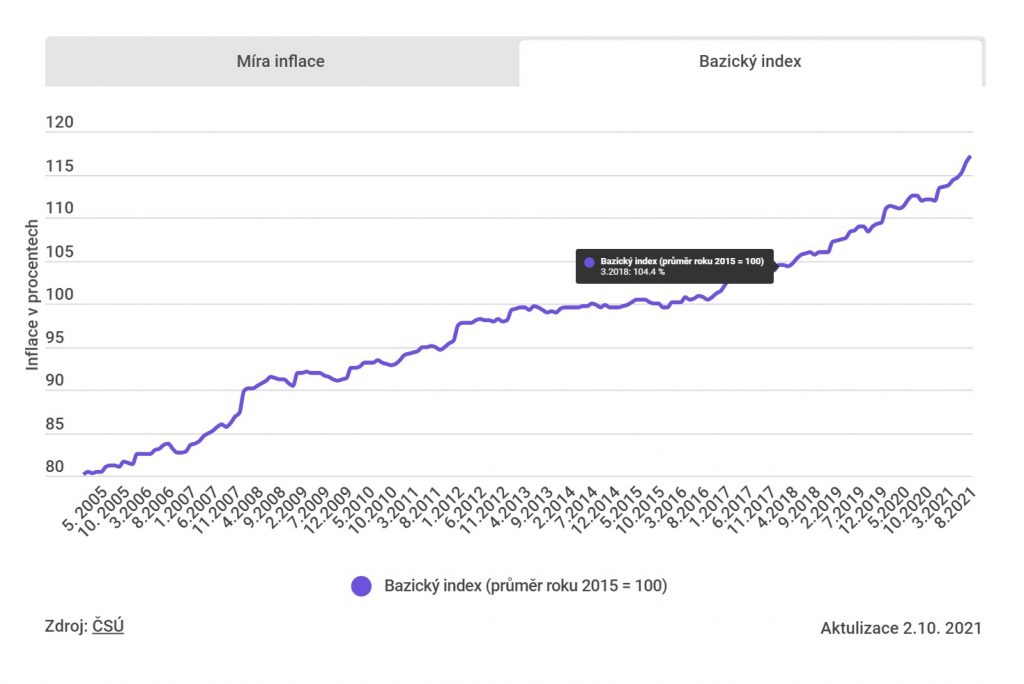

Инфляция в годах 2005-2021

Величина инфляции, выраженная увеличением среднегодового индекса потребительских цен, определяет процентное изменение среднего уровня цен за последние 12 месяцев по отношению к среднему уровню цен за предыдущие 12 месяцев.

Величина инфляции, выраженная увеличением среднегодового индекса потребительских цен по отношению к тому же месяцу предыдущего года, определяет процентное изменение уровня цен в указанном месяце данного года против этого же месяца в предыдущем году.

Основные индексы – величина инфляции, выраженная приростом индекса потребительских цен к начальному периоду (средний уровень 2015 года = 100), определяет изменение ценового уровня наблюдаемого месяца соответствующего года в сравнении со средним уровнем 2015 г.

Автор статьи: Petr Podlešák, менеджер RE/MAX Alfa